Под настойчивые напоминания главы Минцифры Багдата Мусина о необходимости продать одного из двух мобильных операторов, действующих в структуре нацкомпании «Казахтелеком», Kursiv Research решил проанализировать, какую долю прибыли потеряет эта листинговая нацкомпания с продажей мобильного актива в долгосрочной перспективе.

Сделке быть

С 2019 года «Казахтелеком» контролирует двух из трёх мобильных операторов Казахстана – Kcell и Tele2/Altel – с общей долей рынка более чем в 70%. В 2022-м на уровне президента РК Касым-Жомарта Токаева обсуждался план так называемой демонополизации «Казахтелекома», в ходе которой нацкомпания должна передать частному игроку одного из двух мобильных операторов. Тогда этот план представлял министр цифрового развития РК Багдат Мусин, он же является его главным сторонником и сейчас.

«Сегодня, насколько я знаю, официальная информация от «Казахтелекома» такова: проводится соответствующая процедура перед покупкой. Перед тем как купить, любой инвестор проводит своего рода проверочные действия. Сейчас две компании проводят эту процедуру, после проверки будет проговариваться цена, после установления цены будет совершена сделка», – заявил глава Минцифры 21 ноября этого года, уточнив, что продажа должна состояться в 2024 году.

В «Казахтелекоме» ситуацию комментируют сдержанно. В ходе беседы с аналитиками и журналистами в рамках Дня эмитента KASE 24 ноября этого года финансовый директор «Казахтелекома» Людмила Атамуратова подчеркнула, что «на текущий момент решение о продаже одного из операторов не принято». По словам госпожи Атамуратовой, в нацкомпании ожидают решения Госкомиссии по вопросам модернизации экономики (консультативный орган при президенте РК под председательством премьер-министра), которая должна одобрить внесение того или иного актива в Комплексный план приватизации.

По состоянию на конец ноября в действующей версии Комплексного плана приватизации «Казахтелеком» должен приватизировать лишь один актив – 51% в ТОО «НУРСАТ+» (сейчас нацкомпания контролирует 100%), компании с оборотом в 1,5 млрд тенге (2021). По актуальному графику приватизации в 2024-м начнётся её оценка, а до августа 2025 года должна произойти продажа фирмы частному игроку.

Период большого капекса

Текущие финансовые результаты «Казахтелекома» свидетельствуют о том, что компания вошла в очередной инвестиционный цикл. При устойчивом росте выручки (+6,1% до 504 млрд) и EBITDA (+3,2% до 235 млрд) по итогам трёх кварталов 2023 года фиксируется взлёт капитальных затрат (capex) – соотношение capex/выручка по сравнению с аналогичным периодом прошлого года выросло с 13 до 68%. В итоге чистая прибыль увеличилась лишь на 0,6%, до 89 млрд.

Объём приобретения основных средств в годовом выражении вырос в 3,5 раза, нематериальных активов – в 12,5 раза. Нацкомпания продолжала инвестировать в строительство сети 5G – приобрела права на использование радиочастотного спектра (РЧС) – и много выкладывала в инфраструктуру сети.

Основным источником инвестиций являются собственные средства «Казахтелекома»: рост активов за девять месяцев этого года к аналогичному периоду 2022-го нацкомпания обеспечила на 80% за счёт собственного капитала (нераспределенной прибыли) и на 20% за счёт обязательств.

В «Казахтелекоме», говоря об этом, представляют ситуацию как весьма комфортную для привлечения долга в будущем: текущий показатель долг/EBITDA составляет всего 0,73.

«Мы работаем над доступностью средств и всегда имеем открытую кредитную линию в банках. Объём доступных средств практически в 10 раз превышает размер краткосрочных обязательств группы. При этом у нас имеется свободный доступ к заемному капиталу в том числе за счёт высокого международного кредитного рейтинга», – отмечает финдиректор нацкомпании Людмила Атамуратова.

Похожий случай

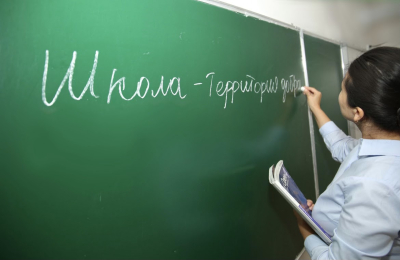

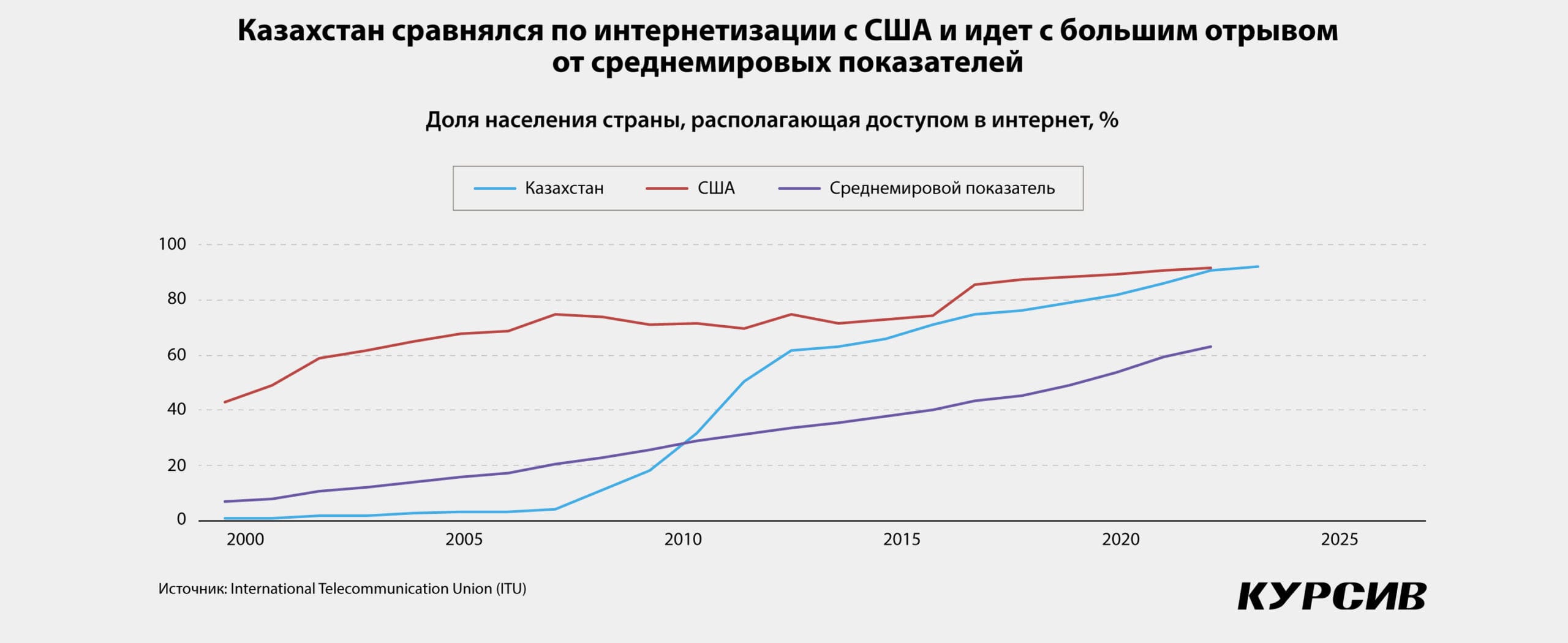

В качестве своих бенчмарков в «Казахтелекоме» указывают, например, российскую МТС и эмиратскую Etisalat. Однако ставят её в один ряд не со всем холдингом, а с мобильной «дочкой» Kcell. На наш взгляд, в масштабах всей нацкомпании логично рассматривать сравнение с американской AT&T, с которой у «Казахтелекома» не только похожие логотипы, но и историческая траектория, и холдинговая структура. Сходств американскому и казахстанскому рынкам даёт доля населения с доступом к интернету, которая к минувшему году у РК и США сравнялась и составляет около 92%.

Избавившись в 2021 году от стримингового сервиса, американская компания в своём телекоммуникационном бизнесе в США сосредоточилась на трёх направлениях – связь фиксированного доступа для корпоративного и потребительского сегментов, а также услуги мобильной связи (включая реализацию смартфонов). В течение последних пяти лет доля выручки AT&T от мобильной связи последовательно росла (в том числе за счёт отказа от стриминга) и по итогам 2022-го составляет 70%. «Казахтелеком» с 2019 года, консолидировав контроль над двумя мобильными операторами, показывает похожий тренд, и за последние четыре года вес «мобильности» в его выручке вырос с 50 до 63%.

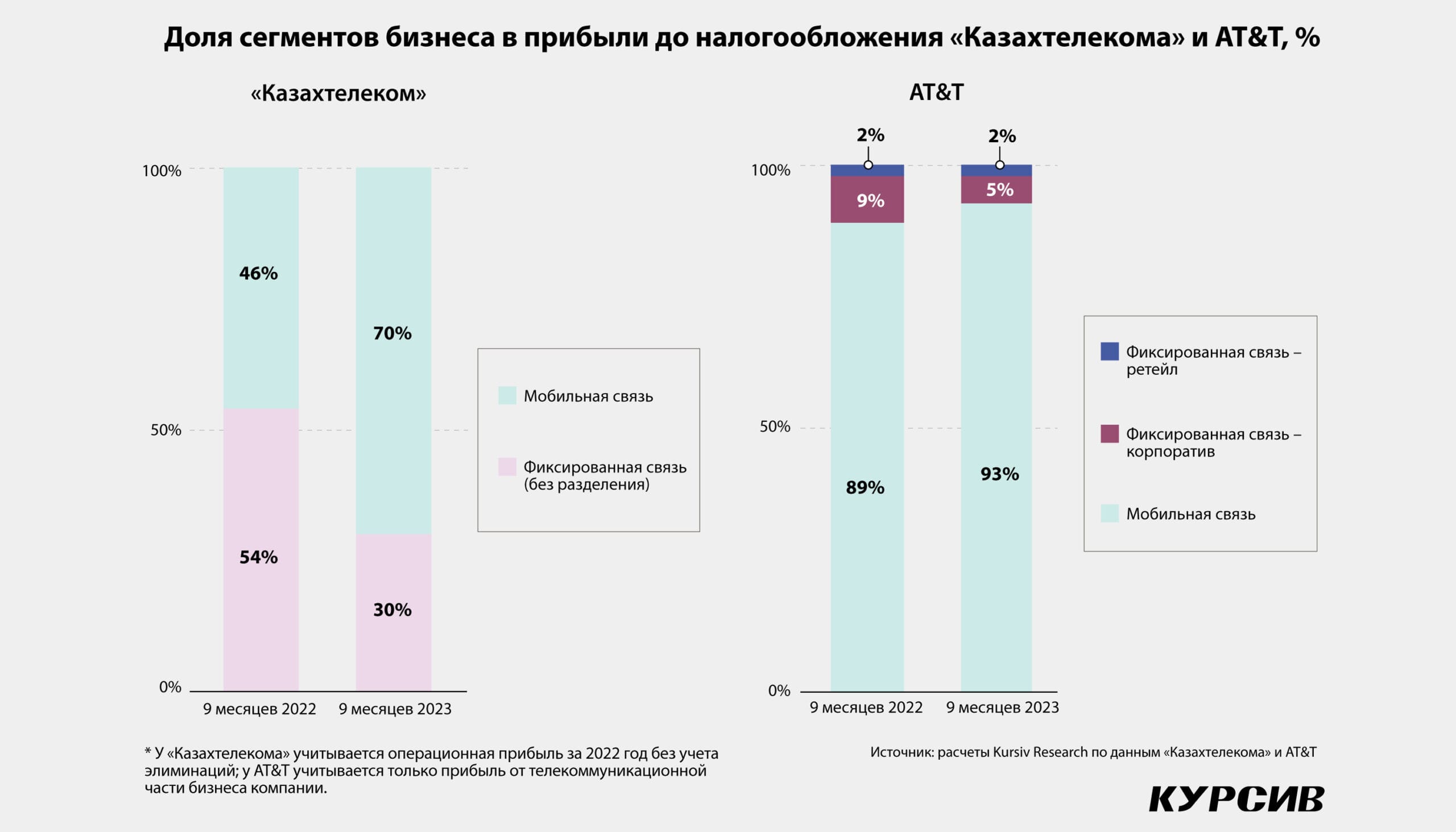

При этом в структуре прибыли до налогообложения доля мобильной связи у американцев по итогам девяти месяцев 2023-го достигает 93%. Ещё год назад этот показатель был ниже – 89%. Фундаментальные причины такого тренда, которые называют в компании, – снижающийся спрос со стороны бизнеса, необходимость нести дополнительные затраты на перевод розничных клиентов с «меди» на оптоволокно. В то же время клиенты мобильного сегмента готовы показывать более высокий ARPU, переходя на более дорогие тарифные планы с большим лимитом по дата-трафику.

«Казахтелеком» идёт к тому же показателю – у него «мобильность» составляет около 70% прибыли до налогообложения, и этот показатель явно стремится в ту же зону, где сейчас находится мобильный сегмент AT&T. Лишаясь одного из мобильных операторов – скажем, Kcell, где у нацкомпании 51% контроля, а среднегодовое соотношение всей прибыли до налогообложения к аналогичному показателю материнской компании составляет около 30%, – «Казахтелеком» существенно сокращает свои перспективы рентабельности в долгосрочной перспективе.

Это отразится и на размере дивидендов, которыми нацкомпания сейчас жертвует для реализации инвестстратегии. По итогам 2022-го – года невысоких капзатрат – дивиденды составили около 26% от размера чистой прибыли.